电脑行业孕育了不少代工厂,其中广达、仁宝、纬创、英业达、和硕、华勤、龙旗等厂商成为了这个市场的佼佼者。

近期,一家为仁宝电脑做配套产品的供应商正在冲击上市。

格隆汇新股获悉,北交所上市委员会定于2025年4月7日召开2025年第2次审议会议,审议苏州鼎佳精密科技股份有限公司(简称“鼎佳精密”)的首发事项,其保荐人是平安证券股份有限公司。

这并不是鼎佳精密第一次寻求上市。2023年3月1日,鼎佳精密曾向深交所主板提交上市申请并获受理,不过,2023年9月19日又撤回了上市申请。2024年6月28日,鼎佳精密的北交所上市申请获受理。

鼎佳精密专注于消费电子功能性产品及防护性产品行业,报告期内,公司的产品广泛应用于联想、戴尔、华硕等终端品牌。

不过,受下游消费电子行业的景气度影响,鼎佳精密2022年、2023年归母净利润均出现了一定程度的下滑。

那么,鼎佳精密的近况如何?消费电子功能性产品及防护性产品行业前景如何?接下来,让我们透过招股书来一探究竟。

鼎佳精密的总部位于江苏省昆山市,其前身华尔迪有限成立于2007年11月,由李基柳和吴声成出资设立。

公司在发展的初期经历了不少波折,控股权曾几经易手。

2008年10月,由于股东之间经营理念不一致,吴声成寻求个人发展,转让其全部股权并退出;刘宗友、杨金元、侯国洪、乔颖看好模切行业发展,于是共同投资华尔迪有限。

2009年6月,华尔迪有限经营情况不达预期,杨金元、侯国洪、乔颖拟转让持有的全部股权并退出;李红经李基柳引荐投资模切业务,收购华尔迪有限控制权。

2009年12月,李红不再继续从事模切业务,拟转让持有的华尔迪有限全部股权;李结平控制企业当时为华尔迪有限供应商,李结平有意从事模切业务,向李红收购华尔迪有限控制权。

此后,公司又经历了多次股权变更,至2021年9月完成股改。

公司股票自2024年3月1日起在全国股转系统挂牌公开转让,截至2025年3月26日,公司所处层级为创新层。

目前,鼎佳精密的实际控制人为李结平和曹云夫妇,二人直接和间接合计控制鼎佳精密89.77%的股份表决权。

李结平今年53岁,硕士学历。创业之前,他曾在沪士电子、苏州马培德、法科达拉、德联覆铜板等公司任职,主要从事品控、业务经理相关的工作;2021年9月至今任鼎佳精密董事长、总经理。

曹云今年49岁,硕士学历。她曾在万亿五金办公家具厂、昆山安费诺正日电子等公司任职,主要从事财务相关的工作;2021年9月至今,任鼎佳精密董事、策略采购总监。

鼎佳精密主要从事消费电子功能性产品及防护性产品的设计、研发、生产与销售。产品主要应用于笔记本电脑、平板电脑、智能手机、一体电脑、服务器、显示器、AR/VR、智能游戏机等消费电子产品。

从收入结构看,2022年、2023年、2024年(报告期),公司功能性产品占主营业务收入比重较大,分别为72.61%、70.14%及71.58%。防护性产品占主营业务收入比重分别为27.39%、29.86%及28.42%。

功能性产品主要应用在消费电子产品内部,起到电磁屏蔽、粘贴、缓冲、防尘透气等作用;

防护性产品可对在生产或储运过程中的消费电子产品或组件起到包装、抗压、缓冲、稳固等作用。

与此同时,公司积极加强对新应用领域的开拓,相关产品已应用于动力电池、新能源热管理系统等汽车领域。

与鼎佳精密同行业的A股上市公司主要包括恒铭达、达瑞电子、光大同创、捷邦科技和鸿富瀚等。

公司功能性产品在笔记本电脑中的应用,来源:招股书

受下游消费电子的景气度影响,鼎佳精密的业绩有所波动。

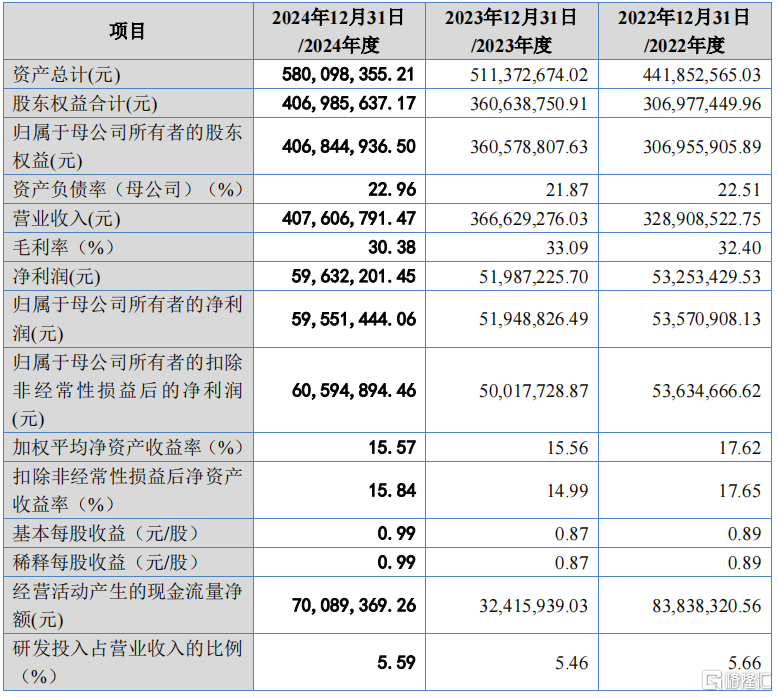

2021年、2022年度、2023年度和2024年度,鼎佳精密的营业收入分别为3.92亿元、3.29亿元、3.67亿元及4.08亿元,归母净利润分别为7663.51万元、5357.09万元、5194.88万元及5955.14万元。

2022年,因下游消费电子行业需求下滑,公司订单减少导致收入规模下降,收入同比下滑15.99%,归母净利润同比下滑30.10%。

2023年随着公司积极开发新产品,拓展新客户、新领域,公司收入逐渐恢复,利润仍存在小幅下滑,归母净利润同比下滑3.03%。

鼎佳精密的业绩受宏观经济情况、下游市场空间等多种因素影响,如果未来宏观环境不景气或者消费电子行业的内外部环境发生重大不利变化,公司将面临经营业绩下滑的风险。

关键财务数据,来源:招股书

2022年度、2023年度和2024年度,公司主营业务毛利率分别为32.39%、33.05%和30.39%,存在一定波动。

从市场竞争角度来看,自2022年以来,笔记本电脑为代表的消费电子行业市场增速放缓甚至下滑,市场同类竞争日益激烈。公司主要终端品牌客户持续加强成本管理,进而影响上游供应商盈利能力。

消费电子行业产品更新迭代较快、旧款产品通常会定期或不定期降价。如果市场竞争进一步加剧,公司产品销售价格持续下降,则公司毛利率存在进一步下降的风险。

同行业公司毛利率对比,来源:招股书

销售端,鼎佳精密的直接客户包括仁宝电脑、台达电子、巨腾国际、神基股份、立讯精密、康舒科技、和硕科技、英力股份、可成科技、京东方等制造服务商和组件生产商;

公司的产品最终应用于戴尔、惠普、联想、华硕、索尼、技嘉、宏基等知名消费电子品牌产品。

受下游品牌集中度较高、客户对供应链集中管理等因素的影响,产业链呈现集中化的特征。

报告期内,鼎佳精密向前五大客户的合计销售收入占营业收入的比重分别为47.46%、50.07%和46.10%,客户集中度较高。

其中,公司对大客户仁宝电脑的销售收入占公司营业收入的比重分别为18.29%、22.76%和21.93%,此外,公司对仁宝电脑还有一些间接销售,总体占比较高。

这些客户有不少是境外的企业,因此,鼎佳精密外销收入占比不低,报告期内,公司外销收入占主营业务收入的比例均超过了40%。

与国内众多制造业公司类似,鼎佳精密的应收账款也不容忽视。2024年12月31日日,公司应收账款账面余额为2.2亿元,占当期营业收入的比例为53.86%,占比较高。

此外,公司在报告期内合计分红3480万元。

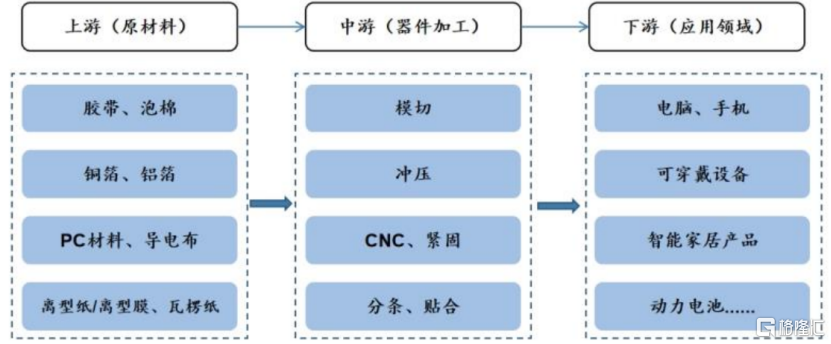

鼎佳精密专注于功能性产品及防护性产品的加工和制造,位于产业链的中游。

其下游应用领域为消费电子产品,包括笔记本电脑、智能手机、可穿戴设备、智能家居产品、动力电池等。

上游主要为用于生产功能性产品及防护性产品的各类原材料。

产业链,来源:招股书

鼎佳精密的产品主要应用于消费电子产品中的笔记本电脑领域,消费电子行业及笔记本电脑细分行业需求受宏观经济波动及全球公共卫生事件等影响较大,近年来需求下降明显。

2020年至2021年,受公共卫生事件影响,笔记本电脑等消费电子产品需求量大幅增长,2021年全球笔记本电脑出货量达到2.47亿台,同比增长26.5%。

2022年以来,消费电子行业需求大幅下降,行业整体形势低迷,全球笔记本电脑出货量约为2.2亿台,同比下降11.2%。

2023年,受到需求疲软和渠道去库存影响,笔记本电脑市场萎缩明显,全年出货量约1.99亿台,同比下滑10.90%。

2024年度,受益于Windows11的更新和AIPC的发展,笔记本电脑出货量同比上升,根据Canalys的数据及分析,2024年全球全年出货量约2.08亿台。

来源:招股书

此次上市,鼎佳精密计划募资2.55亿元,用于相关投资项目建设后,公司将新增消费电子功能性器件生产规模约22.5亿件/年,消费电子防护性产品生产规模约1.5亿件/年,公司募投项目产能增幅较大。

不过,这也引发了市场对其产能无法消化的担忧。报告期内,公司功能性产品的产能利用率分别为92.90%、77.48%和86.50%,公司功能性产品产能利用率先下降后上升;防护性产品的产能利用率分别为92.45%、77.54%和75.45%,整体呈下降趋势。

如果消费电子市场对相关产品的需求不能保持有效增长,或公司市场开拓未能达到预期等,将导致新增的产能无法完全消化,那么产能利用率可能面临下降的风险。

未来,鼎佳精密能否绑定核心客户、开拓新客户和新产品,实现经营业绩的持续增长,格隆汇将保持关注。