11月8日共有3家公司IPO上会,3家均获通过!

今年3-4月A股IPO市场连续两个月“零上会”,下半年逐步回归正常;11月1日至今,已经有7家公司上会,上周五(11月1日)沪深北交所共审核了4家公司,均获得通过,也是今年单日上会数量最多的一天。

10月20日,证监会曾召开进一步全面深化资本市场改革专题座谈会,有与会者建议逐步实现IPO常态化。

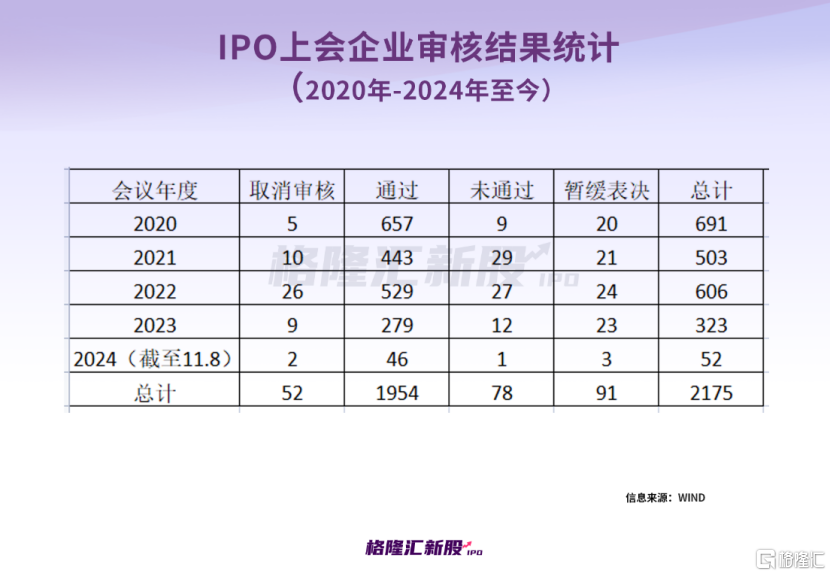

从过往几年的数据来看,2020年至2022年,每年上会企业数量都在500家以上,2023上会企业数量下降至323家,2024年年初至今仅52家企业上会。

今年上会的52家企业中,46家获得通过,2家取消审核,1家未通过,3家暂缓表决,由于其中有两家二次上会的公司重复计算了,所以剔除后实际上会的企业是50家。

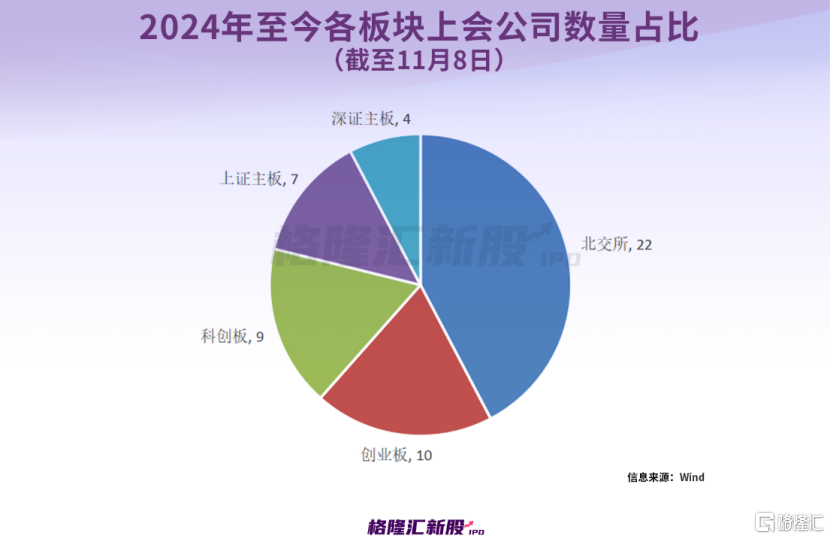

从上会企业申报的板块来看,北交所有22家,占比达42%,创业板和科创板分别有10家和9家,沪深主板加起来一共11家。

接下来看看今天上会的三家企业的具体情况。

浙江泰鸿万立科技股份有限公司(简称“泰鸿万立”)此次申报上交所主板IPO,在上交所2024年第28次上市委会议上获得通过,保荐机构为东方证券股份有限公司。

公司是一家专注于汽车结构件与功能件研发、生产与销售的高新技术企业,主要产品包括汽车结构件和功能件并广泛应用于汽车车身、底盘等领域,具备多种总成零部件以及模具的研发、设计和生产能力,能够满足客户多样化的产品需求。

公司主要客户为国内外知名品牌整车制造厂及部分配套零部件供应商,2024年1-6月,公司对吉利集团和长城汽车的主营业务收入金额占比分别为33.62%、30.18%。

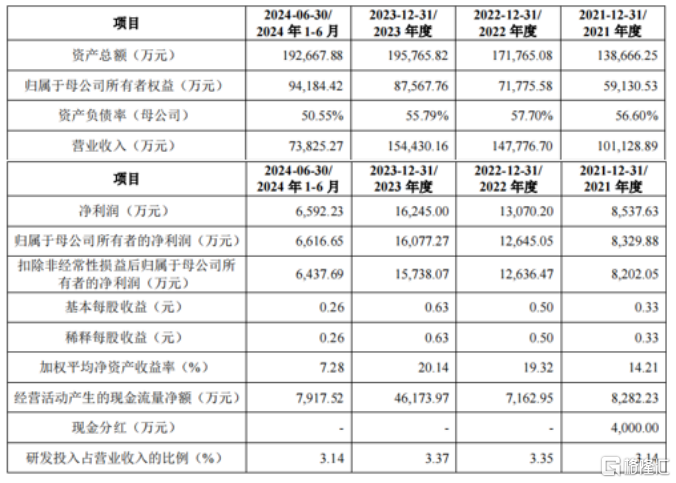

2021年至2024年1-6月,泰鸿万立的营业收入分别为10.11亿元、14.78亿元、15.44亿元和7.38亿元,2021-2023年复合增长率为23.57%;归母净利润分别为8329.88万元、1.26亿元、1.6亿元和6616.65万元,2021-2023年复合增长率达38.52%。

泰鸿万立关键财务数据,来源:招股书

上市委会议现场问询的主要问题:

1.请发行人代表结合行业竞争格局、市场占有率、行业地位、主要客户、竞争优劣势及发展空间等,说明发行人是否具有行业代表性。请保荐代表人发表明确意见。

2.请发行人代表结合报告期同行业可比公司业绩、客户集中度、产能利用率、公司及主要客户的复合增长率等,说明报告期收入及利润快速增长的原因及合理性;说明业绩增长是否具有可持续性,是否存在业绩大幅下滑的风险。请保荐代表人发表明确意见。

3.请发行人代表:(1)对于已缴纳职工基本社会保险和住房公积金的员工,说明是否已依法足额缴纳,是否存在为员工缴纳社会保险或住房公积金的基数或者比例低于相关法律、行政法规规定的情形。(2)说明发行人累计应缴未缴、少缴职工基本社会保险和住房公积金金额及占报告期末净资产的比例;报告期内应缴未缴、少缴职工基本社会保险和住房公积金金额及占当期利润总额的比例。(3)说明发行人按实际缴纳金额确认应付职工薪酬相应负债、当期损益或相关资产成本,是否符合企业会计准则的规定。请保荐代表人发表明确意见。

中科星图测控技术股份有限公司(简称“星图测控”)此次冲刺北交所IPO,在北京证券交易所上市委员会2024年11月8日的第22次审议会议上获得通过,保荐机构为中信建投证券股份有限公司。

公司成立于2016年12月14日,总部位于安徽合肥,2023年2月28日在股转系统挂牌并公开转让,并于2023年6月调至创新层。

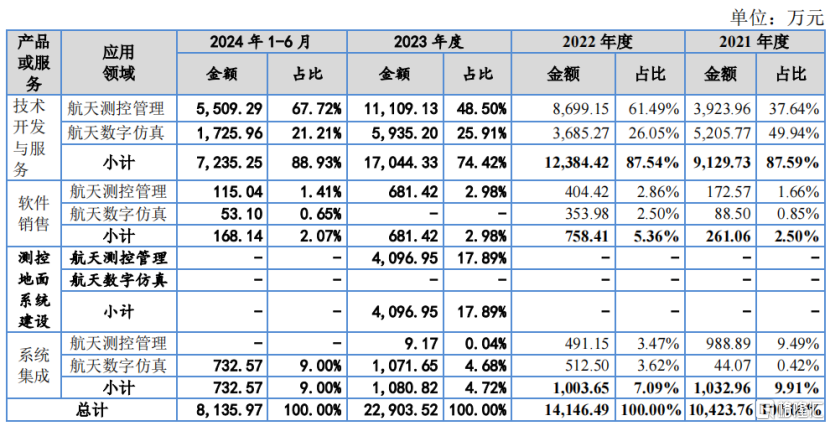

星图测控主业聚焦于航天测控管理与航天数字仿真领域,致力于为客户提供技术开发与服务、软件销售、测控地面系统建设、系统集成等航天综合解决方案。

公司依托航天器高精度轨道、姿态、控制计算,测控资源智能筹划与调度,卫星全生命周期健康管理、测控装备一体化设计与智能管控等核心技术,研发了具有完全知识产权、国产自主可控的洞察者系列产品。

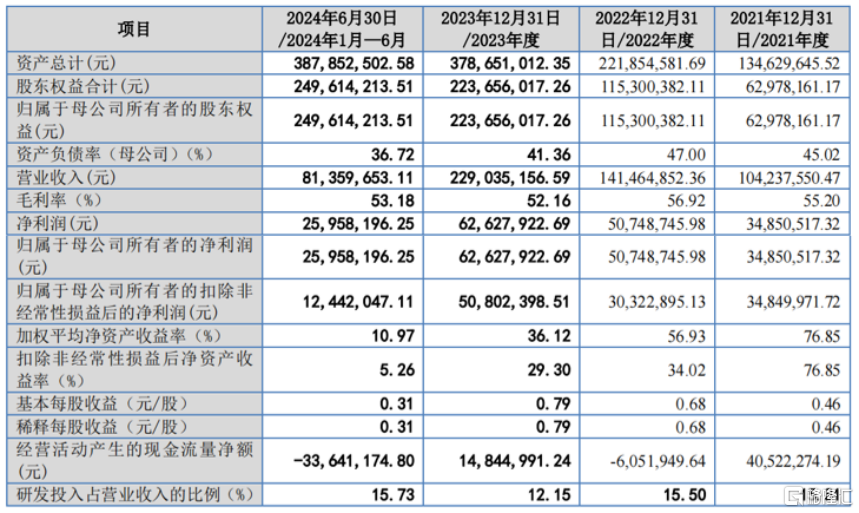

主要财务数据方面,2021年、2022年、2023年和2024年1-6月,公司营业收入分别为1.04亿元、1.41亿元、2.29亿元、8136万元;归母净利润分别为3485万元、5075万元、6263万元、2596万元。

星图测控关键财务数据,来源:招股书

星图测控此次拟募资1.9亿元,用于商业航天测控服务中心及网站建设项目、基于AI的新一代洞察者软件平台研制项目、研发中心建设项目及补充流动资金。

审议会议提出问询的主要问题:

1.关于关联交易。请发行人:(1)说明发行人被中科星图收购后经营业绩和关联交易大幅上升原因。(2)结合与中科星图、中科院空天院关联采购的主要内容、原因及定价,关联采购与非关联采购毛利率比较情况,说明中科星图、中科院空天院、发行人对重叠客户、供应商的产品和服务的交易价格与同类产品和服务的平均价格是否存在重大差异,对重叠客户交易定价是否公允,是否存在关联方代垫成本费用或利益输送情形。(3)说明发行人向与中科星图重叠客户、供应商销售、采购金额较大的原因及合理性。(4)说明发行人与中科院空天院、中科星图及其关联公司之间是否存在竞争性业务。(5)说明发行人保持业务独立性,防范与控股股东、实际控制人利益冲突的具体措施。请保荐机构、发行人律师、申报会计师核查并发表明确意见。

2.关于核心技术合法性。请发行人:(1)结合“洞察者空间信息分析系统”的开发过程、研发投入,说明上述技术是否为利用原工作单位的设备、技术、人员形成的职务发明。(2)说明“洞察者空间信息分析系统”出资后,发行人对该技术的资金、人员投入情况,法律保护情况,相关核心技术产权权属是否存在纠纷,报告期内利用上述技术实现业务收入情况。请保荐机构、发行人律师核查并发表明确意见。

3.关于核心竞争力。请发行人:(1)请结合航天产业链位置、技术核心功能、适用领域、所处行业竞争格局等,具体分析发行人与同行业可比公司、西安卫星测控中心在技术和服务等方面的核心技术优势。(2)说明对中科星图是否存在技术依赖,是否与中科星图存在同业竞争。请保荐机构核查并发表明确意见。

方正阀门集团股份有限公司(简称“方正阀门”)此次申报北交所IPO,在北京证券交易所上市委员会2024年11月8日的第21次审议会议上获得通过,保荐机构为浙商证券股份有限公司。

公司主要从事工业阀门的设计、制造和销售,目前已形成以球阀、闸阀、截止阀、止回阀、蝶阀及井口设备为主的若干产品系列,适用于石油、天然气、炼油、化工、电站、船舶等诸多领域。

方正阀门控股股东、实际控制人为方高远、方品田兄弟。

公司产品主要应用于石油、天然气、炼油、化工、电站、船舶等领域,其中以石油天然气及延伸的炼油、化工等相关行业为核心,下游行业的发展空间和周期性波动对公司产品销售具有重要影响。

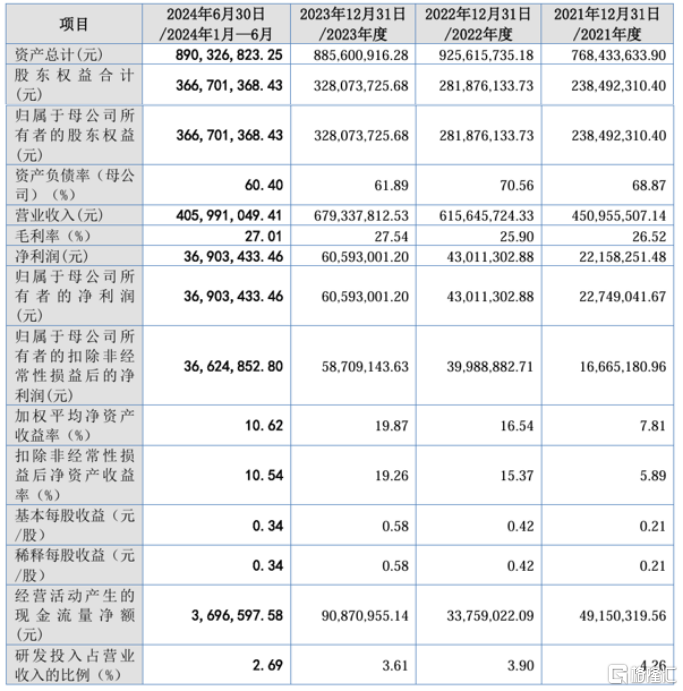

主要财务数据方面,2021年、2022年、2023年和2024年1-6月,公司营业收入分别为4.5亿元、6.16亿元、6.79亿元、4.06亿元;归母净利润分别为2275万元、4301万元、6059万元、3690万元。

方正阀门主要财务数据,来源:招股书

公司此次拟募资1.17亿元,主要用于新增3.08万台中高端工业阀门生产线技术改造项目、研究员升级改造项目和补充流动资金项目。

审议会议提出问询的主要问题:

1.关于发行人经营业绩。请发行人:(1)说明宏观环境、下游行业景气度、国际油价变动等因素对经营业绩稳定性的影响,发行人经营业绩是否具有可持续性。(2)结合外销客户变动情况,说明外销收入是否具有可持续性。(3)说明国际竞争、地缘冲突引发汇率波动,对发行人经营业绩可能产生的影响及应对措施。请保荐机构、申报会计师核查并发表明确意见。

2.关于境外业务。请发行人说明方正加拿大股权受让方是否存在代替发行人持有股份的情形,方正加拿大与发行人业务是否独立,发行人对方正加拿大销售的价格是否公允。请保荐机构、申报会计师核查并发表明确意见。

3.关于与华油汉威合作的合理性。请发行人说明同时向华油汉威采购OEM产品及售后服务的合理性。请保荐机构、申报会计师核查并发表明确意见。